O POTENCIAL DO MERCADO ASIÁTICO PARA AS EXPORTAÇÕES DO …

Transcript of O POTENCIAL DO MERCADO ASIÁTICO PARA AS EXPORTAÇÕES DO …

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

1

O POTENCIAL DO MERCADO ASIÁTICO PARA AS EXPORTAÇÕES DO COMPLEXO AGROINDUSTRIAL BRASILEIRO

David Yoshigi Nukui: Graduando em Ciências Econômicas – ESALQ/USP. Rua 7 de setembro, n. 39. Centro. Bauru. Email: [email protected] Sílvia H. G. de Miranda: Eng. Agronôma, Doutora em Economia Aplicada (ESALQ/USP). Bolsista PRODOC-CAPES no Depto. de Economia, Administração e Sociologia – ESALQ/USP; pesquisadora colaboradora CEPEA/ESALQ-USP. Av. Pádua Dias, n. 11. Caixa postal 132. CEP: 13.400-970. Piracicaba/SP. Email: [email protected]

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

1

O Potencial do Mercado Asiático para as Exportações do Complexo Agroindustrial

Brasileiro1 RESUMO Este trabalho teve como objetivo discutir a potencialidade do mercado asiático (particularmente, China, Japão e Coréia do Sul) para os produtos agroindustriais brasileiros, tendo como pano de fundo alguns fatores econômicos, sociais e políticos que marcaram essa região. Como objetivo específico, pretendeu-se identificar as dificuldades que os exportadores brasileiros têm enfrentado nesses mercados, com base na literatura e em informações obtidas diretamente junto a empresas exportadoras de produtos agroindustriais para esses mercados. Verificou-se que o comércio do agronegócio com o Japão tem se concentrado em commodities, o que tem levado a redução de sua importância relativa na pauta exportadora brasileira. Alguns produtos que merecem destaque são a soja em grão, o álcool, e as carnes, no que tange aos mercados asiáticos estudados. O álcool vem ganhando espaço como melhor alternativa de energia limpa disponível no momento, com possibilidades tanto para o Japão quanto para a China. Os empresários entrevistados não identificaram grandes entraves quanto à questão cultural. Possivelmente, o fato da maioria delas atuar enviando representações para esses países, tem facilitado esse relacionamento. As maiores dificuldades apontadas relacionaram-se às variáveis de política macroeconômica doméstica, como a taxa de juros e a política cambial. A burocracia exportadora no Brasil e a burocracia nesses mercados também foram apontadas como gargalos ao comércio. PALAVRAS-CHAVE: exportação, agronegócio, mercados asiáticos

1 O trabalho está baseado no relatório final de estágio do primeiro autor durante o curso de Economia Agroindustrial – ESALQ/USP.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

2

INTRODUÇÃO

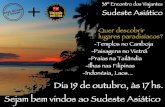

A dificuldade no avanço das negociações para a formação da Área de Livre Comércio

das Américas (ALCA) e, mesmo, das negociações multilateriais na Organização Mundial de Comércio (OMC) têm sido um dos fatores que impulsionam a intensificação das relações comerciais com novos blocos econômicos. É o caso da aproximação com os países da Associação das Nações do Sudeste Asiático (ASEAN)2, e também, de acordos bilaterais que não só possibilitem mercados alternativos para produtos tradicionais, mas também que abram espaço para novos.

O comércio intra-regional e a proliferação de acordos regionais têm se mostrado como um caminho atrativo para os países exportadores, inclusive os asiáticos. Para ilustrar essa afirmativa, segundo BID (2002), o comércio intra-regional na APEC3 (Cooperação Econômica da Ásia e do Pacífico) cresceu de 55,1%, em 1980, para 68,6%, em 2002.

No ano de 2003, a China respondeu, em valor monetário, por 6,20% das exportações totais brasileiras, sendo o terceiro maior mercado de destino, abaixo apenas dos EUA que representou 22,84% e praticamente empatada com a Argentina, que respondeu por 6,24%. Entre 1998 e 2003, as exportações brasileiras totais para a China, Coréia do Sul e Japão foram adicionadas, respectivamente, em dólar FOB, em cerca de 570%, 94,9% e 5,4%.

Considerando que o agronegócio é um dos principais setores em crescimento no país, o que se reflete no comércio externo, sua importância torna-se evidente no avanço para os mercados asiáticos. Entre 1998 e 2003, observou-se uma variação em valor das exportações brasileiras de agronegócio (considerando a balança comercial divulgada pelo MAPA4) de 605,7% para a China, 85,9% para a Coréia do Sul e 3,9% para o Japão. A exceção nesse quadro significativamente favorável é o Japão, que, em alguns anos, tem apresentado redução na aquisição de produtos do agronegócio brasileiro, em valor. Este país é um importante importador de commodities, e beneficiou-se da redução dos preços internacionais dos produtos básicos.

O governo tem investido em ações de promoção institucional,via Agência de Promoção de Exportações do Brasil (APEX), levando empresários a feiras internacionais e em delegações nos países do Oriente. Segundo Ramone (2003), a APEX contratou uma empresa de consultoria responsável por mapear 15 setores econômicos nos quais os produtos brasileiros podem ser mais competitivos no mercado chinês.

Reconhece-se que há peculiaridades nos mercados orientais que deverão ser absorvidas pelo empresariado nacional a fim de viabilizar sua entrada e consolidação nesses

2 A ASEAN é formada por Birmânia, Brunei, Camboja, Indonésia, Laos, Malásia, Filipinas, Cingapura, Tailândia e Vietnã. 3 A APEC foi criada em 1989, na Austrália, como um fórum de conversações informais entre os países membros da Associação das Nações do Sudeste Asiático (ASEAN) e parceiros econômicos da região do Pacífico. É compreendida por: Austrália, Brunei, Canadá, Chile, China, Cingapura, Coréia do Sul, EUA, Filipinas, Hong-Kong, Indonésia, Japão, Malásia, México, Nova Zelândia, Papua Nova Guiné, Peru, Rússia, Tailândia, Taiwan e Vietnã. 4 Disponível no site www.agricultura.gov.br (acesso em abril de 2004).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

3

novos mercados. Questões culturais, políticas, logísticas ainda estão sendo equacionadas, e os resultados já começam a ser observados, conforme evidenciam os números acima.

Diante disso, é indiscutível a importância de estudos sobre a potencialidade de expansão dos mercados agroindustriais, e, em particular para os mercados asiáticos. OBJETIVOS

Este trabalho pretende discutir a potencialidade do mercado asiático para os produtos

agroindustriais brasileiros, tendo como pano de fundo alguns fatores econômicos, sociais e políticos, particularmente para o Japão, China e Coréia do Sul.

Como objetivo específico, pretende-se identificar as dificuldades que os exportadores brasileiros têm enfrentado nesses mercados, com base, além da literatura, em informações obtidas diretamente junto a empresas exportadoras de produtos agroindustriais para esses mercados asiáticos. REVISÃO DE LITERATURA Antecedentes históricos e culturais dos mercados estudados

O Japão, o mais ocidentalizado dos mercados analisados neste estudo, é a segunda economia mundial. A industrialização japonesa começou no século XIX com a dinastia Meiji e essa cultura industrial facilitou a recuperação econômica japonesa após a derrota na Segunda Guerra Mundial, em 1945. Outros fatores foram importantes para a recuperação japonesa como a mão-de-obra numerosa, barata e elevado capital humano, a aplicação de recursos financeiros dos EUA e o reerguimento das famílias industriais (keiretsu).

Shcwartz (1995) afirma que o interesse americano em formar um cinturão sanitário5, após as revoluções comunistas na Ásia, incentivou a industrialização japonesa e tornou os futuros tigres asiáticos fornecedores de insumos e importantes mercados para os produtos japoneses.

Para punir permanentemente as elites japonesas pela “aventura belicista”, o general MacArthur – comandante das forças de ocupação norte-americanas no Japão – determinou o confisco das ações das famílias zaibatsu (grandes grupos econômicos que monopolizavam a economia japonesa), vendendo-as nas Bolsas de Valores, acabando com os elos formais de subordinação das filiais (kaisha) em relação à matriz (honsha). Mas, como a rede de relações pessoais entre os gerentes das diversas empresas mantiveram-se relativamente intactas, houve o reagrupamento das empresas zaibatsu formando uma nova conglomeração, o keiretsu. Com isto, surgiu um padrão de concorrência diverso do que havia existido no Japão pré-guerra. Os keiretsu possuem diversas empresas atuando sobretudo em três setores: bancário, comercial e industrial (Shcwartz, 1995).

Na área comercial, as General Trading Companies (Sogo Shosha) tiveram um papel importante no desenvolvimento da economia japonesa, principalmente após o período Meiji (1867-1912). Até este período, as Sogo Shosha acumularam experiências internacionais em operações regulares de comércio com o mundo todo, tendo constituído um grande conjunto de

5 Cinturão sanitário é o termo utilizado para indicar a estratégia norte-americana de isolar os países comunistas da Ásia continental, por meio do apoio financeiro aos países insulares da Ásia-Pacífico na época da Guerra Fria.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

4

empresas e negociadores, desde sua abertura econômica, em 1860. Isso favoreceu a inserção internacional da indústria japonesa, que teve um processo acelerado de crescimento no início do século XX (Britto et al, 2003).

Esta forte inserção internacional pode ser evidenciada nas relações econômicas e industriais do Japão com os Novos Países Industrializados (NPIs), como Taiwan e Coréia do Sul, intensificadas na década de 80, e que aprofundaram o desenvolvimento científico e tecnológico por meio de investimentos japoneses.

Com esta fase de grande industrialização, o Japão se alinhou aos países ricos, e, na atualidade, pertence a organizações como o G76 e a OCDE7. O Japão tem se mostrado um país protecionista, alinhando-se, de forma geral, aos países europeus nas negociações na OMC, pressionando para a inserção de temas como a proteção ambiental e a multifuncionalidade nas negociações comerciais.

A história recente da China também apresenta elementos importantes para a atual condução da sua política comercial. Nesse país, o século XX foi marcado por grandes movimentos. Em 1912, o partido republicano Kuomintang (Partido Nacional do Povo) derrubou o governo monarca da era Qing, e proclamou a República. Em 1921, ocorreu a fundação do Partido Comunista (PC), e devido à invasão japonesa em 1937, o Exército Vermelho foi incorporado ao Exército nacional chinês. Depois da derrota japonesa, com o fim da Segunda Guerra Mundial, iniciou-se uma guerra civil, na qual em 1949, o Partido Comunista (PC), derrotou o Kuomintang. Com a derrota, o general Chang Kai-chek, líder do Kuomintang, fugiu para Taiwan e fundou a República Democrática da China (Pomar, 2002). Com a subida do PC ao poder, Mao Zedong declarou que “o povo chinês levantou-se”, referindo-se às condições para a concretização de um sonho chinês de unidade, independência e prosperidade, tendo como base: o crescimento econômico chinês fundamentado nos valores do Confucionismo8, contrapondo-se aos valores estrangeiros; e a inserção chinesa em um contexto internacional, baseada nas interligações do povo chinês causada por sua diáspora, através dos overseas chineses (Pinto, 2000).

No contexto da inserção internacional da China, tem-se a incorporação de Hong Kong e de Macau, respectivamente, em 1997 e em 1999, reunificando esses territórios sob o princípio “um país, dois sistemas”. Além disso houve a aproximação com Taiwan. A expansão da fronteira econômica chinesa em direção ao sudeste Asiático é considerada por Pinto (2000) uma fase posterior, e facilitada pela existência, ao sul da China, de uma rede de indivíduos com origem étnica comum (overseas chineses), e, assim, com mesma identidade cultural. Estes chineses extra-mar são um fator fundamental para o desenho atual das relações comerciais contemporâneas da China.

Este país, entre 1960 e 1970, possuía um planejamento nacional com ênfase no desenvolvimento da indústria pesada, controle da migração interna, auto-suficiência regional,

6 O G7 é formado pela Alemanha, Canadá, EUA, França, Itália, Japão e Reino Unido. 7 A Organização para Cooperação e Desenvolvimento Econômico (OCDE) é formada pelo G7 e pela Austrália, Áustria, Bélgica, Coréia do Sul, Dinamarca, Eslováquia, Espanha, Finlândia, Grécia, Holanda, Hungria, Irlanda, Islândia, Luxemburgo, México, Noruega, Nova Zelândia, Polônia, Portugal, República Tcheca, Suécia, Suíça e Turquia. 8 Os valores do Confucionismo, como sustentação para o dinamismo econômico, referem-se à ênfase na participação comunitária, aversão ao individualismo, perspectiva de longo prazo, preocupação constante com a harmonia, a unidade familiar e o sentido do dever (Pinto, 2000).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

5

preços administrados, descentralização seletiva e uma política de garantia à alimentação básica para todos os trabalhadores cadastrados. Com o final da era Mao Zedong, passou a buscar políticas voltadas ao mercado e, a partir de 1978, a taxa de crescimento do PIB duplicou, devido à adoção de crescimento voltado ao exterior e à incorporação de tecnologia estrangeira (Pomar, 2002).

Segundo o relatório do Departamento Nacional de Estatísticas da China, este país vem desde 1978, ano do lançamento do processo de reforma e abertura da China, crescendo a uma taxa de 9,4% ao ano, sendo que naquele ano o PIB chinês era da ordem de US$ 5,27 bilhões.O PIB passou, em 2002, para mais de US$ 1,2 trilhão (Banco Mundial, 2003). O índice de crescimento manteve-se estável desde 1989, apesar do isolamento do mundo ocidental e dos momentos de instabilidade no mundo comunista.

Atualmente, a China vive um período de abertura comercial, realizada de forma centralizada por parte do governo, caracterizando uma economia “mista” no sentido de que o Estado direciona a abertura da economia, sendo a abertura comercial impulsionada pelas ligações que o país tem com os overseas chineses.

Assim como os outros tigres asiáticos (Taiwan, Hong Kong e Cingapura), a Coréia do Sul apresentou um rápido e sustentado crescimento econômico no período de 1960 a 1990, devido ao alto índice de investimento e ao rápido crescimento da poupança interna. Os tigres asiáticos mencionados possuem um mercado interno pequeno, o que torna sua industrialização dependente das exportações. A partir da década de 70, a maioria deles diversificou as exportações para reduzir os problemas causados pelas flutuações de preços e de demanda de seus produtos exportados. Assim, a produção e exportação de produtos condicionados a recursos físicos e mão-de-obra cederam espaço para produtos intensivos em capital. Apesar do aumento gradativo do comércio intra-regional entre os tigres asiáticos, é pouco provável que ocorra um acordo de comércio preferencial entre esses países, pois Hong Kong e Cingapura são praticantes do livre comércio (MDIC, 2002).

Em relação aos acontecimentos políticos, Shcwartz (1995) mostrou que a Coréia do Sul, colônia japonesa no período de 1910 até o final da Segunda Guerra Mundial, herdou dos japoneses um moderno sistema financeiro, que foi fundamental para permitir alavancar recursos para a indústria japonesa, principalmente com fins militares. Os coreanos foram aperfeiçoando esse sistema em três segmentos: os bancos comerciais, as Instituições Financeiras Não-Bancárias e um mercado informal (cub market).

Segundo o mesmo autor, para estimular alguns setores, o Conselho Monetário coreano, em 1962, iniciou suas operações de crédito seletivo através de bancos especializados para pequenas e médias empresas; setores de indústria básica, pesada e química; comércio exterior; financiamento ao consumo da agricultura e da pesca.

Shcwartz (1995) menciona que a prioridade na concessão de créditos era estabelecida considerando os setores capazes de melhorar a balança de pagamentos (pela exportação ou pela substituição de importações); os produtores de bens da cesta básica; os setores de impacto no crescimento e na geração de emprego; os ligados a prioridades estratégicas nacionais (químico, pesado, armamentos e maquinaria); os setores capazes de contribuir para a racionalização da indústria e o desenvolvimento de alta tecnologia. Diante desse breve histórico, evidencia-se a preocupação sul-coreana em ser um país tecnologicamente avançado e exportador. Apesar do incentivo à produção da cesta básica, produtos agroindustriais não estão entre suas prioridades, e o país não é competitivo neste

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

6

setor. Sobretudo, a Coréia do Sul consiste em um mercado interessante tendo em vista que, conforme dados da FAO, os sul-coreanos são os terceiros consumidores per capita de alimentos do mundo.

Aspectos econômicos O mercado asiático estudado representou 9,8% do PIB mundial, em 2000. Em relação ao Produto Nacional Bruto, a soma dos três países asiáticos específicados equivaleu a US$ 6,38 trilhões.

A Tabela 1 apresenta as taxas de crescimento dos principais países da Ásia-Pacífico. No período de 1981/91 as taxas de crescimento na região foram maiores em relação ao período subsequente, 1991/01, e esta desaceleração pode ser explicada em parte devido à Crise Asiática. Em relação à China, a Crise Asiática atingiu sua economia de forma amena, sendo que este país vem obtendo altas taxas de crescimento nas últimas décadas (Banco Mundial, 2002).

Tabela 1: Taxa de crescimento do PNB para os principais países da Ásia-Pacífico (%). Anos Japão China Coréia

do Sul Indonésia Tailândia Malásia Filipinas Média

81-91 91-01 2000 2001 01-05*

4,3 1,2 2,4 -0,4

-

10,0 9,7 7,1 6,6 -

9,1 5,4 9,3 3

5,9

6,4 3,2 4,9 3,3 4,4

8,2 3,2 4,6 1,8 3,7

5,7 6,1 8,2 0,4 5,2

1,3 3,5 4,0 3,0 4,6

6,4 4,6 5,8 2,5 -

* estimativa. Fonte: Banco Mundial (2002). As baixas taxas de inflação marcaram os últimos anos dessas economias, sendo uma variável essencial para a busca do desenvolvimento sustentável. Em 1981, apenas o Japão possuía inflação de um dígito; passados dez anos, a China e a Coréia do Sul apresentaram um níveis de inflação a um dígito. Outra característica dos países asiáticos são os elevados saldos comerciais positivos, verificados na década de 90 e no início do século XXI. Destaca-se como principal ferramenta para estimular esses saldos, a manutenção de uma taxa de câmbio desvalorizada. A tabela abaixo mostra a magnitude da balança comercial desses três países. Tabela 2: Comércio Internacional do Japão, China e Coréia do Sul (US$ Milhões) Japão China Coréia do Sul Anos Exp.

(FOB) Import. (CIF)

Saldo Com.

Export. (FOB)

Import. (CIF)

Saldo Com.

Export. (FOB)

Import. (CIF)

Saldo Com.

1981 151.495 142.866 8.629 22.007 22.015 - 0,008 21.254 26.131 -4.877 1991 314.786 236.999 77.787 71.843 63.791 8.052 71.870 81.525 -9.655 2000 479.249 379.511 99.738 249.210 225.097 24.113 172.268 160.481 11.787 2001 404.686 350.095 54.591 266.155 243.610 22.545 150.439 141.098 9.341 2002* - - - 365.395 328.013 37.383 190.696 183.977 6.719 Fonte: Banco Mundial (2002) e 2003*.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

7

No tocante à participação de cada setor econômico na economia, percebe-se que em

todos os países analisados, ocorre a diminuição na participação da agricultura ao longo das décadas de 80 e 90 (Tabela 3).

Dados do Banco Mundial (2002) mostram que a agricultura apresentou um crescimento negativo no Japão, entre 1991 e 2001, de 2,8%, comparado a um crescimento negativo de 0,4% na indústria e uma taxa positiva de 2,4% nos serviços. Na China, agricultura, indústria e serviços cresceram, respectivamente, no mesmo período, 4,0%, 12,6% e 8,7%. Da mesma maneira, a taxa de crescimento da agricultura na Coréia (1,9%) é bem inferior àquela dos setores indústria (6,1%) e serviços (5,4%). Tabela 3.Participação dos setores econômicos no PNB do Japão, China e Coréia do Sul (%).

Japão China Coréia do Sul Anos Agricultura Indústria Serviços Agricultura Indústria Serviços Agricultura Indústria Serviços 1981 3,5 40,5 56,0 31,8 46,4 21,8 15,5

39,3

45,2

1991 2,3 38,9 58,7 24,5 42,1 33,4 7,6 44,3 48,0 2000 1,3* n.d. n.d. 15,9 50,9 33,2 4,7 42,4 52,9 2001 n.d. n.d. n.d. 15,2 51,2 33,6 4,4 41,4 54,1 * 1996. Fonte: Banco Mundial (2002) e OECD (2003).

Em relação aos interesses junto à OMC, a China é um país alinhado ao Brasil, ao

contrário do Japão, pois critica o protecionismo dos países desenvolvidos aos produtos semi-manufaturados e manufaturados dos países pobres. Sua entrada na OMC poderá resultar em maior competitividade para alguns setores da economia brasileira. Um exemplo é o de brinquedos, no qual a igualdade nas regras estabelecidas pela OMC diminuirá as vantagens chinesas em termos de exploração de mão-de-obra e outros fatores que diminuem os preços chineses abaixo dos custos brasileiros, o que tem gerado conflitos relacionados ao dumping.

Segundo Goyos Jr. et al (2002), a acessão da República Popular da China à OMC ocorreu a 11 de dezembro de 2001. Dentre os compromissos desse país, destacam-se a redução de suas tarifa industriais de uma média de 24,6% para 9,4%. Quotas e licenças teriam um prazo de cinco anos, o mesmo da redução tarifária, para serem eliminadas. Em três anos, em respeito à cláusula de não-discriminação do GATT, os direitos das empresas estrangeiras importarem, exportarem e distribuírem na China, devem ser estabelecidos conforme determina a OMC. Outros temas que são tratados em acordos específicos nos Tratados de Marraqueche também passam a ser incorporados pelo país. O Banco Mundial, segundo os mesmos autores, estima que, até 2005, em função desse processo, o país deverá chegar a uma participação de 10% no comércio mundial, ou seja três vezes maior do que em 2001.

Em se tratando de indicadores sociais, os países da Ásia possuem valores muito discrepantes entre si. O Japão e a Coréia do Sul possuem índices considerados de países desenvolvidos, enquanto a China possui índices sociais equivalentes aos dos demais países em desenvolvimento (Tabela 4).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

8

Tabela 4: Indicadores sociais do Japão, China e Coréia do Sul (2001). País População abaixo

da linha de pobreza (%)

Expectativa de Vida (anos)

Analfabetismo (%)

Mortalidade Infantil (para cada

1000) Japão 0 81 - 4 China 1,27 71 15 32 Coréia do Sul

0 73 2 8

Fonte: Banco Mundial (2002). Um importante indicador é o Índice de Desenvolvimento Humano (IDH) da ONU. Entre 1975 e 1999, o IDH da Coréia do Sul passou de próximo a 0,70 para quase 0,875, patamar que, tal como o IDH japonês, é considerado de país desenvolvido. O IDH da China, que em 1975 era de pouco mais de 0,5, cresceu rapidamente nas duas décadas e meia, chegando a 0,718, e aproximando-se do IDH brasileiro em 1999 (0,750).

Notoriamente, um dos fatores que possibilitaram o rápido crescimento econômico da Coréia do Sul foi seu desempenho favorável em indicadores como expectativa de vida, educação e renda per capita. A elevação do IDH da Coréia ocorreu rapidamente, comparada à evolução de outros países asiáticos e ao Brasil. Valores superiores a 0,80 indicam alto desenvolvimento humano.

Apesar de um IDH inferior ao Brasil, a China está passando por profundas mudanças. Os altos índices de crescimento da indústria e de serviços, mudaram a estrutura da economia chinesa, e a agricultura passou a ter uma participação de 16% em 2000, em comparação a 40%, em 1970. Isto também vem acompanhado da queda na participação da agricultura nos empregos gerados e na participação da população rural na população chinesa. O aumento da população urbana, tornou necessário o incentivo do crescimento de empreendimentos privados em áreas urbanas e em determinados setores, a partir de 1984. Em 1991, os empreendimentos privados já representavam 47% do parque industrial e o governo também realizou reformas descentralizando as responsabilidades por infra-estrutura e serviços sociais para escalões inferiores. Assim, a população rural que vivia na pobreza absoluta teve sensível melhorias em sua qualidade de vida (DEINT, 2002). Agropecuária e o comércio agroindustrial

Observando mais detalhadamente o setor agropecuário, no caso do Japão, este correspondeu a 2% do PIB em 1998, sendo que em 2002 o PIB foi de US$ 3,97 trilhões. A baixa participação do setor primário e a alta participação do setor de serviços (68% em 1998) são características de países desenvolvidos. Os principais produtos agrícolas produzidos no Japão são: arroz, batata, repolho, beterraba e frutas cítricas; os principais setores da pecuária são: bovinos, suínos e aves, e o setor pesqueiro produziu 6,3 milhões de toneladas em 2000 (MAPA, 2002c).

O Japão é um arquipélago com montanhas e vegetação de coníferas, tendo apenas a planície litorânea e alguns pontos no interior como área habitável. Somando a estas dificuldades, é um país populoso, diminuindo a área disponível para cultivo. Contrapondo-se ao modelo americano de desenvolvimento agrário, os japoneses adotaram as inovações

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

9

biológicas pois a terra é o fator limitante nesse país. Assim, apresenta um modelo agrícola de pequena escala de produção, uso de grande quantidade de mão-de-obra, o que resulta em elevados custos dos produtos agrícolas e, consequentemente, reduz sua competitividade.

O Japão é um país altamente protecionista quanto a seu mercado de produtos processados, estimulando a importação de commodities por meio da escalada tarifária.

No Japão, esse protecionismo à agricultura nacional beneficia uma parcela pequena da população e onera os consumidores com preços altos. Segundo a East Asian Analytical Unity (1997) apud MAPA (2002c), o consumidor japonês paga aproximadamente o dobro dos preços médios mundiais pelos alimentos. É o caso do arroz, que chega a custar seis vezes mais do que em outros países. A justificativa do governo fundamenta-se no conceito de “segurança alimentar” (estoques de alimento em quantidade e qualidade adequados para o abastecimento de toda a população). Esta justificativa é contraditória, pois o Japão só tem auto-suficiência no arroz às custas de um alto custo para os consumidores. Outras questões relacionam-se também à segurança do alimento, como, por exemplo, a preocupação do consumidor japonês com a doença da “vaca louca”, que não só apareceu em seu território mas também no de seu principal país fornecedor, os EUA. Recentemente, um novo argumento vem se destacando para respaldar o protecionismo. É a multifuncionalidade9, que foi incorporada pela Lei Básica sobre Agricultura e Alimentos do Japão, em 1999 (MAPA, 2002c). A possível liberalização comercial japonesa poderá trazer benefícios para as indústrias processadoras de alimentos que obtêm matéria-prima a preços elevados e diminuir a migração desse setor industrial para outros países, levando consigo capital e empregos, além de proporcionar melhores preços aos consumidores.

Mesmo o arroz, a batata e as frutas cítricas sendo os principais produtos produzidos no Japão, a produção doméstica não atende à quantidade demandada por esse mercado, sendo então necessária a importação dos mesmos.A produção japonesa de arroz descascado, em 2001, foi de 7,6 bilhões de toneladas, o que corresponde a 1,9% da produção mundial, havendo uma importação de quase 600 milhões de toneladas, que representaram nesse ano, apenas 2,6% da importação mundial de arroz. A produção de batata e de frutas cítricas em 2001 foi da ordem de quase 3 bilhões de toneladas e de 1,4 bilhões toneladas, respectivamente, segundo os dados da FAO (2002). Estes produtos também são importados, sendo a participação nas importações totais de 3,5% e 3,0%, respectivamente.

Entre os principais tipos de carnes produzidos no Japão, a de frango destaca-se por apresentar alta participação no consumo, na produção e no comércio internacional, sendo este país o 6° mercado consumidor do produto, o 8° maior produtor e o 2° maior importador mundial, segundo dados da FAO (2002). As participações na produção, importação e exportação no total mundial da carne de frango em 2001 foram de 18,2%, 20,8% e 13,4%, respectivamente. As carnes bovinas e suínas possuem baixa participação no mercado internacional, e não atendem à demanda interna, sendo responsáveis por 12,6% e 14,1% das importações mundiais em 2001, respectivamente. O Japão é o 8° maior consumidor de carne

9 Segundo esse conceito, a agricultura deve ser incentivada porque desempenha várias funções além da produção em si: proteção ambiental do solo e da água, fixação dos habitantes nas áreas rurais, preservação da cultura e da paisagem (MAPA, 2002).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

10

bovina e o 2° maior importador, no caso da carne de suínos é o principal importador, o 4° maior consumidor e o 9° produtor mundial.

No caso da China, o setor agropecuário ocupou lugar de destaque nas negociações e no acordo de sua adesão à OMC, tendo incluído inúmeros compromissos relacionados ao tema. Segundo a FAO, a economia e a agricultura da China vem crescendo rapidamente desde o começo das reformas econômicas nos finais dos anos setenta, auxiliadas por políticas agrárias introduzidas nos últimos trinta anos. As transformações de maior êxito na economia chinesa começaram com o crescimento do setor agrário e, de certo modo, dependeram dele nos anos oitenta. A produção de cereais aumentou 4,7% ao ano no período 1979/84, apesar da desaceleração do crescimento da agricultura, depois que se esgotaram os efeitos excepcionais da descoletivização10 (Tabela 5).

Além da queda na taxa de crescimento da produção agrícola, verifica-se também redução da parcela dos alimentos no total das exportações e importações. A nova composição do comércio agropecuário reflete cada vez mais as vantagens comparativas da China, pelas quais as exportações de produtos a granel, cuja produção necessita de imensa superfície de terra (cereais, sementes oleaginosas e açúcar), têm diminuído. Em contrapartida, aumentam os produtos que requerem mais mão-de-obra, como a horticultura e pecuária (FAO, 2002).

Como o Brasil, a agricultura chinesa possui uma alta participação relativa no PIB, tendo sido de 15,2% em 2001 (Banco Mundial, 2002). A agricultura chinesa destaca-se por ser um dos principais produtores de arroz, batata, sorgo, amendoim, chá, milheto e cevada. O

país utiliza toda extensão de terra arável para a produção de grãos e dentre os comerciais incluem-se o algodão e outras fibras e sementes oleaginosas. Na pecuária, os produtos que possuem destaque são os derivados da carne suína (MAPA, 2002a). Tabela 5: Taxas de crescimento anual no período da reforma econômica e anterior à reforma na China (%) Fonte: FAO (2002).

Cerca de 27% da população está engajada na agricultura, apesar de somente 10% de seu território ser agricultável. São 329 milhões de agricultores - equivalente à metade da força de trabalho – trabalhando geralmente em pequenas áreas de terra.

As exportações agrícolas de vegetais e frutas; peixes e frutos do mar; grãos e derivados; e carnes e derivados, são direcionadas principalmente a Hong Kong (MAPA,

10 A descoletivização permitiu aos agricultores venderem seus excedente nas feiras localizadas próximas aos centros de produção (Pomar, 2002).

Anos Antes da reforma 1970-78

1979-84

Período de reforma 1985-95

1996-00

PIB da agricultura Produção de cereais Cultivos de oleaginosos Frutas Carnes vermelhas Pescado População PIB per capita

2,7 2,8 2,1 6,6 4,4 5,0 1,8 3,1

7,1 4,7

14,9 7,2 9,1 7,9 1,4 7,1

4,0 1,7 4,4

12,7 8,8

13,7 1,37 8,3

3,4 0,03 5,6 8,6 6,5 10,2 0,9 7,1

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

11

2002a). A China é o maior produtor e consumidor de arroz do mundo (em 2001, correspondeu a 30% do total mundial produzido), gerando excedentes para exportar (7,7% das exportações mundiais). Outros produtos em que a China é grande produtora e exportadora são o chá e o milho. Apesar da produção da batata ter representado 20,7% da produção mundial em 2001, a China é dependente das importações para atender a sua demanda.

No mercado de carnes, a China destacou-se por ser a 4° maior produtora e consumidora de carne bovina e a 11° exportadora mundial em 2002. Em relação à carne suína é a maior produtora (em 2001, respondeu por 47,1% da produção mundial, segundo dados da FAO) e consumidora mundial, sendo o 8° mercado importador e o 5° exportador. A carne de frangos também se destaca no mercado internacional sendo o 2° maior produtor e consumidor mundial, além de ser o 3° mercado importador e o 5° mercado exportador para este tipo de carne, segundo previsões para 2003 do USDA, apud MAPA (2003).

Os principais produtos agrícolas produzidos na Coréia do Sul são: arroz, milho, cevada, batata, batata-doce, frutas; na pecuária, os principais são: bovinos, suínos, aves, e o setor pesqueiro (MAPA, 2002b). Os dados da tabela abaixo reforçam o que já foi mencionado sobre a perda de participação da agricultura na economia sul-coreana. Nota-se a redução em número de estabelecimentos, área e na população rural ao longo da década de 90.

O produto agrícola coreano de maior representatividade na produção mundial é o arroz, cuja participação foi de 1,2% nos anos de 2000 e 2001, sendo que nos demais produtos, a Coréia do Sul tem pouca relevância em termos mundiais. Quanto ao comércio internacional, o milho importado representou 10,0% e a batata, 2,1 % das importações mundiais em 2001. Já as exportações agrícolas têm pouca expressão no mercado mundial.

Em relação ao mercado de carnes da Coréia do Sul, a carne de suínos é a que possui maior representatividade no mercado mundial, sendo o 8° produtor, e o 9° consumidor mundial. No tocante ao comércio internacional, a Coréia do Sul é o 6° importador e o 11° exportador desse produto. Apesar de ser um importante produtor, este país necessita das importações para atender a sua demanda. Em relação aos outros tipos de carne, a Coréia do Sul não é uma grande produtora, necessitando importar para atender ao seu mercado. Segundo previsões do USDA, apud MAPA (2003), a Coréia do Sul é o 6° importador de carne bovina e o 9° de carne de frango. No caso das carnes, a Coréia, assim como o Japão, integra o mercado regional denominado de Pacific Rim, que se destaca pelo alto grau de exigência em qualidade e sanidade dos produtos, e que se caracteriza por praticar preços mais atrativos. Tabela 6: Indicadores da agropecuária e do meio rural sul-coreano.

Indicadores Selecionados Unidade 1990 2001 PIB Agropecuário Bilhões de US$ 11,8 18,7 Participação no PIB Total % 8,5 4,4 Taxa de Crescimento do PIB Agropecuário

% 4,6 1,4

Estabelecimentos Agropecuários Totais

Mil Unidades 1.767 1.354

Full-time Farms Mil Unidades 1.052 884 Part-time Farms Mil Unidades 715 469 População Rural Mil Pessoas 6.661 3.933

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

12

Participação no Total da População

% 15,5 8,3

População Rural com mais de 49 Anos

% 34,5 52,4

Total de Empregados na Agropecuária

Mil Pessoas 3.237 1.821

Participação no Total de Empregados

% 17,9 8,5

Área Total Cultivada Mil Hectares 2.109 1.876 Área Cultivada com Arroz Mil Hectares 1.345 1.146 Área Média dos Estabelecimentos

Hectares 1,19 1,39

Participação das Rendas Não-Agrícolas na Renda Total das Famílias Rurais

% 25,8 32,8

Fonte: Ministério da Agricultura e Floresta da Coréia, apud MAPA (2002b).

Segundo estudo prospectivo do USDA, apud Souza (2001), espera-se crescimento nas exportações mundiais e brasileiras dos principais produtos do agronegócio como o complexo de soja, carne bovina, carne de aves e carne de suínos na presente década. Para a maioria desses produtos, a China, Japão e Coréia do Sul apresentam importações crescentes.

Entre os países asiáticos considerados, a China vem crescendo em sua participação nas exportações brasileiras. Em 2003, foi o 3º mercado de destino, absorvendo US$ 2,26 bilhão (3,20% nas exportações brasileiras), enquanto em 1998, a China era o 14º mercado (1,77%). A Coréia do Sul tem sido um mercado estável para as exportações brasileiras. Em 2001, foi o 16º mercado, representando 1,26% e chegando a 15o na classificação em 2003, com 1,67%.

Já o mercado japonês, vem diminuindo proporcionalmente suas importações do Brasil, ao longo dos últimos anos, tendo passado de 5,79%, em 1997, para 3,16% em 2003, o que corresponde a cerca de US$ 2,3 bilhões.

A Tabela 7 apresenta as exportações totais e participação do agronegócio brasileiro para os países asiáticos, além da participação das exportações do agronegócio de cada país asiático no total das exportações do agronegócio brasileiro. Adotando a média dos últimos 13 anos (1990 a 2002), a China é o país asiático estudado com maior participação do agronegócio nas importações provenientes do Brasil (46%). Em seguida, é o Japão (38%) e por último a Coréia do Sul (34%).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

13

Tabela 7: Exportações totais do Brasil, participação do agronegócio brasileiro para os países asiáticos e participação das exportações do agronegócio destinadas a cada país asiático no total das exportações do agronegócio nacional (em milhares de US$)

China Japão Coréia do Sul

Anos Export. Totais

% do agrone-

gócio nas export. totais

% da exp. do agron. na exp. total do

agron. brasileiro

Exportações Totais

% do agrone-

gócio nas export. totais

% da exp. do agron. na exp. total do

agron. brasileiro

Export. Totais

% do agrone-

gócio nas export. totais

% da exp. do agron. na exp. total do

agron. brasileiro

1990 381.803 41,00% 1,21% 2.348.517 28,00% 5,06% 543.125 22,00% 0,92%

1995 1.203.750 62,00% 3,58% 3.101.596 39,00% 5,80% 827.454 34,00% 1,35%

1999 676.140 47,00% 1,55% 2.192.598 46,00% 4,92% 627.533 37,00% 1,13%

2000 1.085.223 52,00% 2,74% 2.472.374 40,00% 4,80% 580.774 37,00% 1,04%

2001 1.902.093 47,00% 3,75% 1.986.280 48,00% 4,00% 736.475 50,00% 1,54%

2002 2.520.457 54,00% 5,48% 2.097.953 47,00% 3,97% 852.419 43,00% 1,48% Fonte: MDIC(2003a) e MAPA (2003).

No tocante à participação das exportações do agronegócio de cada país asiático no total das exportações do agronegócio brasileiro, o Japão teve maior parcela, na média, desse mesmo período, seguido da China e Coréia do Sul. Contudo, no período dos 13 anos ilustrados, a participação chinesa nas exportações do agronegócio brasileiro vem crescendo; a participação sul-coreana vem se mantendo estável e no caso da japonesa, ocorreu um decréscimo. Em 2002, a parcela do agronegócio exportado pelo Brasil para Japão, China e Coréia, no total do agronegócio exportado, foi de 3,97%, 5,48% e 1,48%, respectivamente.

Com exceção de 1993, quando houve um saldo negativo para o Brasil no comércio com a China, o saldo das relações bilaterais entre o Brasil e os países asiáticos estudados tem sido superavitário no período de 1989/2002. Em 2003, o agronegócio brasileiro obteve um saldo positivo de US$ 1,04 bilhão com o Japão, US$ 1,28 bilhão com a China e US$ 424 milhões com a Coréia do Sul, todos crescentes entre 2002 e 2003.

As Tabelas 8,9 e 11 discriminam os principais produtos agroindustriais exportados no período de 1998 a 2001, para a China, Coréia do Sul e Japão, respectivamente.

Tabela 8: Principais produtos agroindustriais brasileiros exportados para a China (Milhares US$)

Produtos 1996 1997 1998 1999 2000 2001 2002

Soja mesmo triturada 4.299 86.126 221.631 111.290 337.350 537.664 825.475

Farelo e resíduo da extração do óleo de

soja 242.003 264.796 196.735 14.342 12.262 0 0

Óleo de soja em bruto 409.435 253.664 94.909 45.389 17.334 2.199 117.404

Pastas de madeira 18.773 34.429 24.000 52.649 54.185 127.268 114.154

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

14

Couros e peles, exceto em bruto 4.460 13.813 15.168 21.409 23.929 55.565 88.199

Madeira serrada ou fend. long. esp.>6mm 778 1.226 1.939 7.840 26.401 38.679 70.542

Fumo em folhas e desperdícios 0 12.259 6.367 38.462 50.274 56.124 69.448

Fonte: MDIC (2003a). A China vem desestimulando a importação de produtos processados através da escalada tarifária. Isto é evidente na redução das exportações de farelo de soja, sendo que o Brasil deixou de exportar este produto para a China em 2001.

Segundo DEINT (2002), o Brasil negociou uma lista de produtos para redução de tarifa, incluindo bens agrícolas e bens industriais com a China. Estes produtos foram as carnes bovinas e de frango, café em grão, café solúvel, soja em grão, óleo de soja, máquinas e equipamentos e peças automotivas. A carne bovina (sem osso) deverá atingir uma tarifa de 12% e o café não torrado, não descafeinado, de 8% em 2004. Apesar das quedas tarifárias a partir de 2004, há grandes dificuldades para o exportador vender ao mercado chinês. Um exemplo dessa dificuldade é o sistema de preços nesse país, constituído de três tipos de preços:

a) preço estatal (estabelecido pelas autoridades encarregadas da administração de preços e não pode ser alterado sem sua utilização);

b) preço de orientação estatal (para os produtos e serviços que tem relação direta com a economia nacional e as necessidades básicas de subsistência da população, incluídos os produtos escassos na China); e

c) preço regulado pelo mercado. Em relação aos produtos agrícolas, 9,1% têm preços fixados pelo Estado, 7,1% são

orientados e 83,3% são determinados pelo mercado (DEINT, 2002). Segundo a mesma fonte, as tarifas médias de importação da China no ano de 2000

foram de 16,4%. Dentre os 7.062 itens tarifários, 525 itens estão abaixo de 5%, outros 1.488 itens estão entre 5% e 10%, 2.022 itens entre 10% e 15%, e os 3.027 itens restantes estão acima de 15%. A estrutura tarifária chinesa apresenta dois tipos de tarifas: as gerais e as preferenciais (tarifas decorrentes de acordos bilaterais de comércio). De acordo com UNCTAD (1998), apud DEINT (2002), há 69 picos tarifários na China, entre os quais estão alguns produtos de interesse ao agronegócio brasileiro como a soja, os óleos de soja, de amendoim e do girassol.

Além da estrutura tarifária complexa e restritiva, a China impõe barreiras não-tarifárias às importações, como quotas, licenças para importar, políticas de substituição de importações e exigência de conteúdo local, além de certificações restritivas e padrões de quarentena. Essas exigências foram decritas por DEINT (2002) e relacionam-se a:

• Registro, Documentação e Procedimentos Aduaneiros; • Licença de importação; • Inspeção aduaneira; • Restrições quantitativas; • Proibição de importação;

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

15

• Monopólio importador; • Exigência de conteúdo local: a China está exigindo requisito de conteúdo local para

materiais de construção e equipamentos nos contratos de infra-estrutura, além de transferência de tecnologia. O monopólio importador é uma restrição séria. Somente as firmas com direito a

comercializar podem importar ou exportar bens para a China. Produtos agroindustriais como grãos, algodão e óleos vegetais são importados principalmente por empresas de comércio estatais. Por meio do Ministério de Comércio Exterior e Cooperação Econômica (MOFTEC), a China está descentralizando gradualmente as operações dos monopólios estatais. Em 1998, essas empresas somavam 8.800.

Segundo estudo do DEINT (2002), dentre as barreiras técnicas, tem-se como práticas na China:

• Normas e regulamentos técnicos: provenientes da Lei de Inspeção de Mercadorias de Importação e Exportação, criada em 1989. Cerca de 78% dos produtos estão sujeitos à inspeção de conformidade com os regulamentos técnicos.;

• Regulamentos sanitários e fitossanitários: o governo chinês exige certificados sanitários que atestem ausência de doenças dos animais e plantas. O exportador queixa-se da discricionariedade adotada pela Administração de Quarentena de Plantas e Animais.. As importações japonesas de farelo de soja proveniente do Brasil reduziram-se em

78% no período 1996/2002; já a soja em grão obteve um incremento de 61% no mesmo período (Tabela 23). As importações dos principais produtos do agronegócio japonês procedente do Brasil vêm diminuindo em valor, tratando-se de commodities.

Tabela 9: Principais produtos agroindustriais brasileiros exportados para Japão (Milhares US$)

Produtos 1996 1997 1998 1999 2000 2001 2002 Café cru em grão 175.612 248.101 226.266 182.725 153.530 104.889 92.687 Carne de frango 226.814 153.153 125.445 157.001 118.827 166.212 215.139 Suco de laranja

congelado 88.407 65.235 70.493 75.419 70.070 62.890 76.536

Fumo em folhas e desperdícios 66.857 73.941 70.493 61.220 51.581 48.984 48.038

Soja mesmo triturada 86.887 135.189 71.641 64.445 103.224 134.815 140.013

Farelo e res. da estr. do óleo de

soja 52.747 74.976 50.069 52.695 23.960 16.524 11.405

Fonte: MDIC (2003a).

O Brasil enfrenta dificuldades no comércio com o Japão, particularmente no que tange ao comércio de produtos de maior valor agregado e de grande interesse ao Brasil. Segundo as estatísticas da UNCTAD, apud DEINT (2002), para o Japão, a tarifa média consolidada ad valorem foi de 6,6% em 1998, enquanto o desvio padrão foi de 9,3%. Apesar de possuir uma

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

16

tarifa média moderada, o Japão aplica tarifas mais elevadas para laticínios, produtos comestíveis, produtos da indústria de moagem, preparações de cereais, peles e couros, seda e calçados. As Barreiras Não-Tarifárias que o Japão aplica, levantadas pelo DEINT (2000), estão listadas abaixo:

• Licença de importação; • Monopólio de importação; • Restrições quantitativas (quotas); • Proibição de importação; e • Medidas antidumping e compensatórias: pouco utilizada pelo governo japonês.

Os produtos do agronegócio estão sujeitos a algumas especificidades. Os produtos vegetais e suas preparações são classificados em três categorias (DEINT, 2002):

1) Ítens com importações proibidas; 2) Ítens sujeitos a quarentenas; e 3) Ítens não sujeitos à quarentena. Em se tratando das barreiras mais recentes, a Tabela 10 resume aquelas que afetam as

exportações brasileiras do agronegócio para o Japão. Tabela 10: Exemplos de barreiras às exportações brasileiras do agronegócio, no Japão

Produto Barreira Soja Escalada tarifária

Açúcar Escalada tarifária Fumo Escalada tarifária

Frutas Tropicais Medidas sanitárias e fitossanitárias Vegetais Medidas sanitárias e fitossanitárias

Couro Bovino Quota tarifária Calçados Quota tarifária

Fonte: Barreiras às exportações brasileiras (SECEX, 2001); Trains / 2001 - UNCTAD apud MDIC (2003a).

Dentre dos principais produtos agroindustriais brasileiros exportados para a Coréia do Sul, os grupos que apresentaram aumento, no período de 1996/2002, foram os álcoois e o farelo e a soja em grãos. Já o suco de laranja e o café em grão apresentaram reduções de 35% e 45%, respectivamente (Tabela 11). Importante ressaltar que a exportação brasileira de álcool concentra-se em produto destinado à indústria química. Embora haja negociações sendo iniciadas sobre comércio de álcool combustíveis, o álcool industrial é o que tem sido transacionado no mercado externo.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

17

Tabela 11: Principais produtos agroindustriais brasileiros exportados para a Coréia do Sul (Milhares US$)

Produtos 1996 1997 1998 1999 2000 2001 2002 Álcoois acíclicos e

seus derivados 690 9.079 24.037 18.690 22.230 8.541 6.809

Farelo e res. da extr. do óleo de soja 81.289 56.011 23.846 71.848 42.761 102.626 97.992

Suco de laranja congelado 40.573 32.863 20.863 18.954 24.442 20.596 26.457

Pastas de madeira 204.097 133.629 136.318 62.297 55.034 35.913 25.672 Café cru em grão 12.447 25.145 12.253 12.072 13.206 7.792 6.840

Soja mesmo triturada 29.850 9.179 7.463 9.003 20.941 16.643 31.906

Álcool etílico não desnaturado 0 0 4.293 13.396 4.554 15.919 35.651

Couros e peles, depilados, exc.

Bruto 16.972 21.340 7.607 12.296 10.377 17.707 15.961

Fonte: MDIC (2003a).

Segundo dados da UNCTAD, apud DEINT (2002), a média tarifária de 1996 da Coréia do Sul foi de 14,6%, computadas as tarifas extraquotas, variando de uma tarifa mínima igual a zero a uma tarifa máxima de 966,3%, com um desvio padrão de 57,6%. Se o pico tarifário for definido como as tarifas situadas quatro desvios-padrão acima da média (tarifa acima de 245%), contabilizam-se 98 picos tarifários (a 10 dígitos), que recaem principalmente sobre produtos agroindustriais como a soja e álcool etílico.

A alta tarifa média apresentada para a Seção 2 do Sistema Harmonizado (SH) - produtos de origem vegetal, em 1996, apresenta tendência de queda, pois a Coréia do Sul está promovendo uma redução das tarifas consolidadas no âmbito da OMC. Este país apresenta 92% de seus itens tarifários consolidados. Em relação à Rodada Uruguai, a Coréia do Sul, utilizou a condição de país em desenvolvimento, tendo um prazo de 10 anos (até 2004) para reduzir suas tarifas. Os produtos agroindustriais manufaturados, por exemplo os de madeira não tiveram suas tarifas consolidadas na OMC (DEINT, 2002). Podem-se citar quatro importantes barreiras não-tarifárias na Coréia do Sul conforme o levantamento do DEINT/MDIC: a licença de importação, as restrições quantitativas, a campanha antiimportação e as medidas de salvaguarda. O governo sul-coreano vem eliminando as restrições quantitativas às importações, conforme acordado na Rodada Uruguai. Em julho de 1997, eliminou o regime de licenças não-automáticas em cerca de 70 itens, como laranjas in natura, o suco de laranja e as carnes de frango, de suíno e de eqüino congeladas. Em 1998, o governo sul-coreano restringia quantitativamente as importações de arroz, e de mais oito itens tarifários (a 10 dígitos) referentes a bovinos vivos e quatro itens referentes a leite em pó. As importações de bovinos e carnes de bovinos estão subordinadas

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

18

à aprovação da Organização de Comércio do Produto (Product Marketing Organization) deste país. Em relação aos produtos lácteos, as quotas estão vinculadas às medidas de salvaguardas e são divididas com base ao histórico do importador, cabendo pequena participação aos novos importadores. Outro tipo de barreira não-tarifária são as campanhas antiimportação que o governo sul-coreano realiza para barrar o consumo de produtos de luxo importado, evidenciadas pela declaração do presidente coreano, em 1996, criticando o consumo de produtos de luxo e de viagens internacionais e pela publicação de livros e panfletos desestimulando o consumo de produtos importados, elaborados pelo Ministério das Finanças e da Economia e pelo Instituto Nacional de Educação em Economia.

Em relação às barreiras técnicas, o Instituto Nacional de Tecnologia e Qualidade é o órgão responsável pelo estabelecimento de normas industriais. Para a homologação de produtos estrangeiros há a necessidade da marca “KS” que indica o cumprimento das normas sul-coreanas. O Ministério do Meio Ambiente é responsável pelos regulamentos ambientais e pela supervisão da conformidade dos produtos aos regulamentos. Os requisitos de etiquetagem do governo da Coréia do Sul são rigorosos quanto à identificação na embalagem de origem do país para inúmeros produtos agrícolas e alimentos (DEINT, 2002). MATERIAL E MÉTODOS

Os dados utilizados neste trabalho foram obtidos basicamente a partir da literatura e de entrevistas com agentes do setor exportador. A análise por produtos voltou-se para buscar a percepção do setor exportador quanto aos produtos relevantes no comércio com os países asiáticos selecionados.

Os resultados dos questionários aplicados nesta pesquisa foram analisados sob a luz do levantamento realizado pelo MAPA (2002a, 2002b,2002c) de setores com maior potencial nesses mercados. O Ministério adotou como metodologia para a escolha de produtos agroindustriais, a definição da ordem de importância de cada produto, segundo valores de comercialização médios dos últimos cinco anos, para a pauta de exportação global do Brasil e para a pauta de importação global do país analisado. Considerando-se a localização do produto em ambas “listas” (de exportações brasileiras e de importações do país), obteve-se um “ranking”, que serviu para classificar os produtos numa ordem preliminar de importância. Outros fatores foram utilizados como base para identificar os produtos com potencial exportador, considerados pelo MAPA e são explicados nos trabalhos acima mencioandos.

Para o levantamento das informações necessárias ao atendimento dos objetivos deste trabalho, decidiu-se utilizar a metodologia de questionários e de entrevistas com os diversos segmentos envolvidos diretamente nas exportações para os mercados asiáticos. Para tanto, foram enviados e-mails com o questionário elaborado, realizadas entrevistas por telefones e também diretamente por visitas nas empresas. Das 100 empresas contactadas, previamente identificadas como exportadoras para os mercados estudados, foi obtida uma amostra de 22 respondentes. A amostra utilizada caracteriza-se por ser de conveniência, uma vez que não seguiu normas estatísticas, sendo muito mais resultado da disposição dos entrevistados em atender à pesquisa. Portanto sem a preocupação com estratificação da amostra. Apesar disto, partiu-se da seleção das empresas com base na lista de exportadores para os três países analisados, disponível na Vitrine do Exportador (MDIC, 2003b).

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

19

Para a elaboração da maior parte das perguntas do questionário utilizou-se como base o trabalho de Batalha (2001) intitulado de “Marketing Estratégico Aplicado ao Agronegócio”. Para a tabulação dos resultados, foi utilizada a escala Likert como referência, com base nos trabalhos de Batalha & Silva (1999) e Castro (2000). RESULTADO E DISCUSSÃO

Em termos de resultados mais gerais da pesquisa, e definindo o perfil da amostra de empresas entrevistadas, constatou-se que destas, 72% são empresas de capital majoritário nacional, o restante são de países considerados desenvolvidos como o Japão, EUA, França e Suíça. Questionadas sobre o tempo de atuação na exportação para os mercados analisados, 89% das empresas atuam há menos de 5 anos na China; 73% atuam há menos de 5 anos na Coréia do Sul; e 64% atuam há mais de dez anos no Japão. Os mercados chinês e sul-coreano são relativamente novos como destinatários das exportações do agronegócio brasileiro. Dentre as empresas entrevistadas, para os três países analisados, predominou um primeiro contato comercial por meio do envio de representação comercial própria, respondendo por 44%, 67% e 45% dos casos de exportações para a China, Coréia do Sul e Japão, respectivamente. O canal de exportação via trading destacou-se também para as empresas exportadoras tanto com destino à China e ao Japão, com participação de 33%. Segundo Grisi et al (2003), a opção via trading pode ser boa para as empresas que já reúnem recursos suficientes para uma navegação autônoma e escolhem, com certa freqüência, manter suas alianças com representantes independentes em busca de redução de custos fixos e maior agilidade e eficiência operacional. Neste caso, algumas vantagens estão relacionadas à terceirização de atividades de prospecção de novos mercados, estruturação de logística e planejamento de marketing. Segundo os entrevistados, a maioria dos produtos mencionados pelas empresas exportadoras apresentaram crescimento nos últimos cinco anos. Do total de empresas consultadas, sobre o desempenho dos produtos que comercializam com a China, Coréia do Sul e Japão, 83%, 79% e 65%, respectivamente, verificaram crescimento nos últimos cinco anos.

De modo geral, os principais fatores apontados pelos entrevistados como tendo impacto sobre o desempenho das vendas para os três países asiáticos foram os referentes a variáveis domésticas. As questões culturais e religiosas foram consideradas de baixo impacto pela maior parte dos entrevistados.

Quanto à questão cultural, Ramone (2003) afirma que o”executivo chinês é similar a qualquer executivo do mundo, busca a obtenção de vantagens, lucros e a expansão dos negócios”. A autora reconhece que há diferenças culturais, e cita o guanxi, o relacionamento baseado no conceito da ligação pessoal de confiança, um fator importante nas negociações. Porém, alerta que os os chineses são muito práticos e bastante minunciosos, e que exigem qualidade e outros aspectos como quaisquer outros empresários no mercado mundial. Sugere que as questões culturais não são empecilhos em si para o comércio com tais países.

A maioria das empresas da amostra mencionaram não ter acesso às linhas de financiamento para exportação, principalmente as empresas nacionais. Do total da amostra, 59% investiram nas exportações visando ao mercado internacional como um todo, e não somente aos mercados asiáticos específicos. A exceção são os produtos orgânicos

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

20

comercializados para o Japão, que requerem um investimento específico, até porque sendo um país com alta renda per capita, a população pode pagar por este tipo de produto.

Uma constatação interessante é de que apenas 33% amostradas exportam para três ou mais países da Ásia-Pacífico, além dos três estudados e 37% para nenhum outro que não o país apontado (China, Japão ou Coréia do Sul), sendo que apenas 27% das empresas realizam ações de propaganda e marketing direcionadas a esses outros mercados asiáticos. Considerando o levantamento do MAPA (2003), os principais produtos com potencial para exportação brasileira destinada à China são a carne de aves (1,2%), carne suína (0,4%), carne bovina (0,7%), couros e peles (1,5%), soja em grão (25,5%), açúcar (9,3%), álcool (0,0%), tabaco não-manufaturado (53,7%) e suco de laranja (67%) (Anexo 3). Os números entre parênteses indicam a participação do Brasil nas importações totais chinesas desses produtos citados. Segundo o mesmo estudo, no processo de acessão da China à OMC, e consequente redução de tarifas, embora se destaquem muitas barreiras não-tarifárias, há oportunidades para o Brasil. Particularmente, no caso do álcool, está sendo desenvolvido um programa de utilização do álcool etílico como combustível. No questionário aplicado neste trabalho, os produtos discutidos pelos entrevistados foram diversos, com maior representatividade amostral do café. Os fatores mencionados como os de maior impacto para o comércio do Brasil com a China foram a taxa de juro nacional, o comportamento da taxa de câmbio, tarifas de importação chinesas, barreiras sanitárias/fitossanitárias e a burocracia do governo chinês. Os resultados apontam para uma grande importância das variáveis domésticas.

O mercado chinês é um mercado novo para as empresas brasileiras, afirmativa ratificada pela constatação de que quase a totalidade da amostra exporta há menos de quatro anos para a China, sendo a maior parte das empresas amostradas de capital nacional. A maioria das empresas amostradas que mencionaram ter realizado investimentos para exportar para a China são estrangeiras. Apenas as empresas de capital estrangeiro mencionaram terem-se favorecido de linhas de financiamento para exportar.

Na China, particularmente, a burocracia e o comércio estatal são impedimentos a serem vencidos. Sobretudo, há um processo de conhecimento que deve ser desenvolvido por parte dos empresários que pretendem comercializar com esse país, já que as questões culturais são muito importantes e hábitos, costumes e até os meios de se realizar negócios podem representar um diferencial. A China tem desenvolvido um comércio intenso com base nos chineses extra-mar, já que os laços familiares e culturais facilitam a relação de confiança.

Para o Japão, a literatura indica que os principais produtos com potencial para exportação brasileira são carne bovina, carne suína, pescados café em grão, açúcar, álcool etílico, tabaco não-manufaturado, soja em grão, papaias, caqui, uva e manga. Atualmente, o Brasil representa 0,0%, 0,0%, 5,8%, 27,3%, 0,1%, 16,0%, 13,5% e 14,0%, 0,0%, 0,0%, 0,0%, 0,0%, dos produtos citados, respectivamente. As principais oportunidades desse mercado são os produtos orgânicos e o álcool etílico, este último relacionado à necessidade de adotar energia limpa e renovável, respeitando o Protocolo de Quioto.

Contudo há desafios relacionados às barreiras não-tarifárias impostas à carne bovina e suína. No Japão, além de picos tarifários em produtos agroindustriais de interesse e das barreiras sanitárias que incidem sobre carnes e frutas, as políticas domésticas de apoio fazem do país um dos maiores subsidiadores do setor produtivo agrícola, o que também dificulta a competitividade dos produtos nacionais em seu território.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

21

Nos questionários, o café e o álcool foram os produtos mais amostrados. As variáveis identificadas como as mais impactantes no comércio com esse país foram a taxa de câmbio, taxa de juros, escassez de linhas de financiamento, burocracia brasileira, concorrência internacional, tarifas de importação e a burocracia japonesa. A maioria das empresas entrevistadas já mantinham relações comerciais com o Japão há longa data.

Com relação à Coréia do Sul, a literatura indica que os principais produtos com potencial para exportação brasileira e a atual participação do Brasil nas importações totais coreanas dos mesmos são: carne bovina (0%), carne suína (0,1%), couros e peles (1,5%), milho (15,9%), complexo de soja (soja em grão – 7,3%, farelo de soja - 51,2% e óleo de soja – 7,2% café (café em grão 14% e café torrado 2,7%), tabaco não-manufaturado (18,1%), suco de laranja (82%) e álcool etílico (28%) (Anexo 5). Dentre as principais oportunidades neste mercado destacam-se o “boi verde” brasileiro e o milho livre de organismos geneticamente modificados (OGM), ambos produtos que certamente necessitam de programas de marketing. Aliás, iniciativas de marketing são necessárias nos três mercados asiáticos estudados.

Barreiras tarifárias (por exemplo, no café) e sanitárias (carne bovina) têm impedido o comércio do Brasil com esse país. As empresas entrevistadas destacaram-se como exportadoras de café para a Coréia do Sul. Dentre os fatores mais frequentemente listados como de maior influência sobre o desempenho desse comércio bilateral, estão a taxa de juros, burocracia do governo coreano, dificuldade de acesso a linhas de financiamento, comportamento da taxa de câmbio, tarifas de importação e concorrência internacional. A maioria das empresas são de capital nacional. O período de início das exportações foi uma variável cuja resposta evidenciou dois grupos distintos: os que exportam há menos de cinco anos para esse mercado, e os que exportam há mais de dez anos. A totalidade iniciou as exportações enviando representantes próprios, e a maioria realizou investimentos para exportar para estes mercados.

De modo geral, o agronegócio já tem uma significativa parcela no total transacionado com os países estudados. A participação média do agronegócio nas exportações brasileiras nos últimos cinco anos foi de 53%, 46% e 39%, para China, Japão e Coréia do Sul, respectivamente. Contudo, há desafios como, por exemplo, o de que a pauta de exportações continua concentrada em poucos produtos, principalmente commoditities.

A China parece apresentar-se como o país com maior potencialidade ao agronegócio brasileiro, dada a sua diversidade de importações, ao crescimento de seu mercado e do aumento de sua renda (possibilitando consumo de produtos mais elaborados), além da possibilidade de continuidade da tendência de consumo crescente de produtos ocidentais como o café. Como ponto negativo, constata-se que a participação do setor primário na economia chinesa é ainda elevada.

O Japão possui essencialmente a mesma pauta de importação, com o Brasil, que possuia há dez anos, ou seja, uma alta participação de commodities. Neste contexto, é importante lembrar que, no longo prazo, tem-se observado uma tendência declinante nos preços das commodities. Produtos mais diferenciados e valorizados nos mercados internacionais e no japonês nãoo fazem parte dessa pauta, é o caso das frutas e carnes.

Outra característica do mercado japonês é a sua forma de comercialização, realizada por suas tradings companies (Sogo Sosha), que importam produtos FOB e pouco processados do Brasil para serem processados por suas empresas no Japão, dentro do modelo de Keiretsu. Apesar da dificuldade nas exportações de produtos com maior valor agregado, a alta renda per

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

22

capita e a conscientização dos japoneses sobre os temas relacionados ao desenvolvimento sustentável, possibilitam a exportação de produtos orgânicos e podem representar uma sinalização para o desenvolvimento de produtos com forte apelo ambiental no Brasil.

A Coréia do Sul é o país importador em que o agronegócio tem a menor participação, sendo que suas aquisições de produtos brasileiros sofrem fortes variações, embora um constante crescimento. De qualquer modo, o consumidor coreano tem poder aquisitivo para comprar produtos de maior valor agregado e é bastante exigente em termos de qualidade.

No tocante às relações sobre o comércio de produtos agroindustriais entre estes países, é oportuno lembrar alguns fluxos comerciais como o das importações de grãos de soja do Japão provenientes da China, e as importações de farelo de soja provenientes da Coréia do Sul. No comércio com a Ásia, apesar de todos os ganhos em produtividade que conferem competitividade aos produtos nacionais, certamente a questão logística (em especial, o frete) é relevante e decisiva nas negociações comerciais.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

23

CONSIDERAÇÕES FINAIS

O Brasil é um importante agroexportador mundial, mas sua pauta de exportação está concentrada em poucos produtos, principalmente commodities. O Brasil deve procurar exportar produtos mais processados. O efeito da queda nos preços das commodities e as dificuldades de exportar com maior valor agregado evidencia-se na evolução das importações do Japão provenientes do Brasil, em que o volume importado apresenta pouca variação, na maioria do tempo, mas proporcionalmente ao total, as divisas geradas vêm diminuindo.

Alguns produtos que merecem destaque são a soja em grão, o álcool, e as carnes, no que tange aos mercados asiáticos estudados. A soja em grão é matéria-prima para produtos tipicamente asiáticos como o toffu, consumido no Japão. O álcool vem ganhando espaço como melhor alternativa de energia limpa disponível no momento, e por substituir o MTBE como aditivo na gasolina, embora atualmente ainda se concentre no mercado para fins industriais. O Japão vem realizando investimentos em usinas sucroalcooleiras no Brasil, e formando joint-ventures através de suas tradings, como a Mitsui.

No caso do álcool, também a China vem aumentando o número de sua frota, ocasionando o aumento da poluição, e devido às Olimpíadas de Beijing em 2008, está investindo em alternativas menos poluentes. Em relação à Coréia do Sul, o álcool etílico foi o segundo maior produto exportado do agronegócio brasileiro.

As carnes possuem pouca representatividade nas vendas atuais para esses mercados (com exceção das exportações de carne de frango para o Japão), mas a possibilidade das reduções das barreiras sanitárias e o diferencial do “boi verde” brasileiro poderiam aumentar a participação brasileira nesses mercados, já que todos três são grandes compradores de carnes.

Em relação às características culturais que afetam os aspectos comerciais desses países, o Japão já é considerado um país ocidental no sentido de conhecer a cultura do Ocidente, já os chineses e os sul-coreanos preferem manter sua forma particular de negociar, caracterizada por um longo tempo de conversação antes de efetuar a negociação. Apesar disso, os empresários entrevistados não identificaram a questão cultural como grande entrave às relações comerciais. Possivelmente, o fato da maioria delas atuar enviando representações para esses países, tem facilitado esse relacionamento.

Dificuldades domésticas foram apontadas como sendo as mais determinantes sobre o desempenho do comércio do Brasil com esses países analisados, principalmente as variáveis de política macroeconômica. Contudo, confirmando as informações encontradas na literatura, a burocracia desses países no comércio e as barreiras não-tarifárias têm destaque como obstáculos a serem ultrapassados no fortalecimento desse comércio.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

24

REFERÊNCIAS BIBLIOGRÁFICAS BATALHA, M. O. Marketing estratégico aplicado ao agronegócio. In: Batalha, M. O.

(coord.) Gestão Agroindustrial. 2nd ed. São Paulo: Atlas, 2001. BATALHA, M. O.; SILVA, C. A. B. Competitividade em Sistemas Agroindustriais:

AMetodologia e Estudo de Caso. In: II Workshop Brasileiro de Gestão de Sistemas Agroindustriais. Ribeirão Preto: PENSA/FEA, 1999.

BANCO MUNDIAL. Japan at a Glance. http://www.worldbank.org/data/countrydata/aag/jpn_aag.pdf (10 Nov. 2002 e 2/Set/2003)

BANCO MUNDIAL. People’s China at a Glance. http://www.worldbank.org/data/countrydata/aag/chn_aag.pdf (10 Nov. 2002 e 29/ago./2003) BANCO MUNDIAL. Republic of Korea at a Glance. http://www.worldbank.org/data/countrydata/aag/kor_aag.pdf (10 Nov. 2002 e 2/Set/2003) BRASIL. Ministério da Agricultura, Pecuária e Abastecimento. Gabinete do Ministro.

Comércio Internacional de Produtos Agropecuários: Brasil - China. Brasília: MAPA, 2002a. 184p.

BRASIL. Ministério da Agricultura, Pecuária e Abastecimento. Gabinete do Ministro. Comércio internacional de produtos agropecuários: Brasil – Coréia do Sul. Brasília, 2002b. 71p.

BRASIL. Ministério da Agricultura, Pecuária e Abastecimento. Gabinete do Ministro. Comércio Internacional de Produtos Agropecuários: Brasil - Japão. Brasília, 2002c. 85p.

BRASIL. Ministério da Agricultura, Pecuária e Abastecimento. Secretaria de Produção e Comercialização. Estatísticas. http://www.agricultura.gov.br (25 Abr. 2003)

BRASIL. Ministério do Desenvolvimento, Indústria e Comércio Exterior. Sistema Alice. http://aliceweb.desenvolvimento.gov.br (24 Abr. 2003) BRASIL. Ministério do Desenvolvimento, Indústria e Comércio Exterior. DEINT. Barreiras

Não-Tarifárias. http://www.mdic.gov.br/comext/Deint/barreiraApresenta.html (04 Set. 2002)

BRASIL. Ministério do Desenvolvimento, Indústria e Comércio Exterior. SISCOMEX. http://www.mdic.gov.br/comext/decex/siscomex.html (20 Ago. 2003a) BRASIL. Ministério do Desenvolvimento, Indústria e Comércio Exterior. Vitrine do

Exportador. Exportadores Brasileiros. http://www.exportadoresbrasileiros.gov.br/g36157/html (22 Jun. 2003b)

CASTRO, A. M. G. Análise da Competitividade de Cadeias Produtivas: Cadeias Produtivas e Extensão Rural na Amazônia. Manaus: Embrapa, 2000.

FAO. World Agricultural Information Centre. http://www.fao.org/waicent/portal/statistics_en.asp (24 Abr.2002)

FAO. El Estado Mundial de la Agricultura y la Alimentación. FAO: Roma, 2002. GOIYOS JR., D. NORONHA; MCNAUGHTON, J.F.; XIAOFANG, W.P. A China pós-

OMC – Direito e Comércio. São Paulo: Observador Legal, 2002. 96p. PINTO, P. A. P. A China e o Sudeste Asiático. Ed. Universidade UFRGS: Porto Alegre.

160p. 2000. POMAR, W. China: o dragão do século XXI. São Paulo: Editora Ática, 2002.

DEPARTAMENTO DE ECONOMIA, ADMINISTRAÇÃO E SOCIOLOGIA

UNIVERSIDADE DE SÃO PAULO • ESCOLA SUPERIOR DE AGRICULTURA "LUIZ DE QUEIROZ”

25

RAMONE, F. As diferenças culturais entre Brasil e China diante dos 30 anos de estabelecimento diplomático. Revista Espaço Acadêmico, n. 31, dez./2003. disponível em http://www.espacoacademico.com.br/031/31cramone.htm.

SOUZA, C.C. Livro 3 – Suprimento e Comércio de Alimentos. Série Agronegócios – Diagnóstico e Tendências. Agroconsult/Agrovision: São Paulo, abril de 2002.

SCHWARTZ, G. Lições da Economia Japonesa. São Paulo: Editora Saraiva, 1995.